Что такое скоринг заемщика, оценка, результаты онлайн и бесплатно

Скоринг заемщика — алгоритм, используемый кредитными организациям (банками, МФО) для анализа потенциального клиента. Система анализирует имеющуюся и поступившую информацию с выдачей результатов в виде рейтинговых баллов. На базе полученных сведений кредитор принимает решение — давать отчет или нет. Сам термин идет от английского «score». На русский язык оно переводится как «счет».

Сущность кредитного скоринга заемщика, что это

Простыми словами, кредитный скоринг — шкала, позволяющая определить платежеспособность клиента финансовой организации. Результат проверки выдается в виде баллов. Применение таких алгоритмов автоматизировало процесс выдачи займов, облегчив работу банковских работников.

Теперь им не нужно обрабатывать «горы» информации вручную — за них это делает специальная программа. Алгоритм оценивает разные параметры клиента, выставляет определенный балл, а в конце суммирует цифры и выдает результат. Если общая оценка больше установленного лимита, банк рассматривает заявку. В ином случае высок риск отказа.

Читайте также — Скоринг ОКБ — виды, кредитная история онлайн и бесплатно

Что представляет собой скоринг-оценка

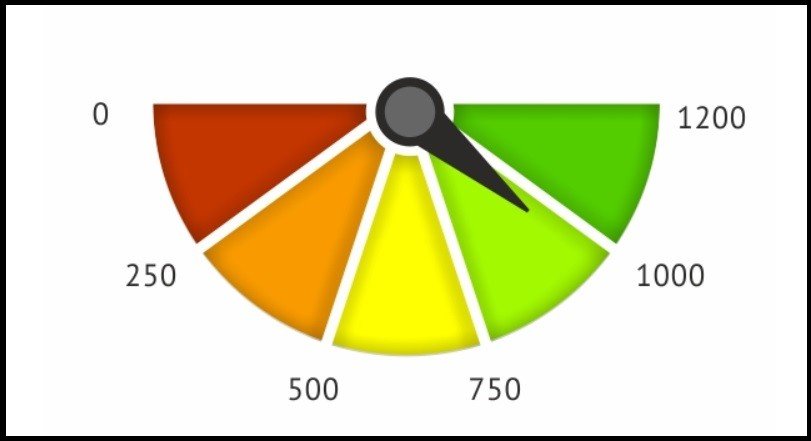

Существует несколько видов оценок при скоринге заемщика. Они отличаются по числу баллов (верхнему и нижнему порогу). Но общий принцип неизменный. Чем выше кредитный рейтинг, тем больше вероятность получения займа. Один из вариантов подразумевает оценку от 0 до 12000 баллов.

Разделение имеет такой вид:

- 1000-1200 — идеальная КИ. Банк с большой вероятностью идет на выдачу займа. Клиент вправе требовать лучшее предложение в финансовой организации. Доступна большая сумма или низкий процент.

- 750-1000 — хорошая КИ. Лицам с такой скоринг-оценкой банки с большой вероятностью идут на выдачу займа. Для улучшения условий кредитования нужно поработать над повышением балла.

- 500-750 — средний показатель. С таким рейтингом банки выдают заем, но могут потребовать залог или привлечение поручителя. При отсутствии гарантий в выдаче займа может быть отказано. Для повышения шансов требуется передать справку о платежеспособности 2-НДФЛ.

- 200-500 — плохой рейтинг. Если программа выдает такой результат для заемщика, получение займа в крупных банка недоступно. Нужно попытать счастья в небольших финансовых структурах, МКК или МФО. Стоит быть готовым к повышенному проценту.

- 0-250 — негативный результат. При такой скоринг-оценке обращаться в банк бессмысленно — в выдаче кредита откажут. Единственным выходом остается МФО.

Получение кредитного балла дает необходимую пищу для размышлений банков и заемщиков. Вот почему получение таких сведений очень полезно.

Какие банки делают скоринг заемщика

МФО и банковские организации почти без исключения применяют скоринг для проверки потенциальных клиентов. Разница состоит в подходах, глубине проверки, применяемых методиках, зависящих от суммы займа, типа услуги и иных параметров. МФО при выдачи небольшой суммы используют алгоритм для автоматической проверки.

В банках работа скоринговой программы, как правило, имеет предварительный характер. После получения рейтинга сотрудники банка иногда проводят дополнительные проверки. Этот шаг необходимо при выдачи крупного займа. Результат программы только показывает — стоит уделять внимание потенциальному клиенту или нет.

Где пройти скоринг заемщика онлайн и бесплатно

Банки часто пользуются внутренними алгоритмами, а иногда используют программы БКИ. При этом заемщикам доступны сведения из бюро кредитных историй. Во многих случаях данные выдаются онлайн, но не всегда бесплатно. Пути получения:

- НБКИ. После заказа услуги клиент получает кредитный рейтинг с числом баллов от 250 до 850.

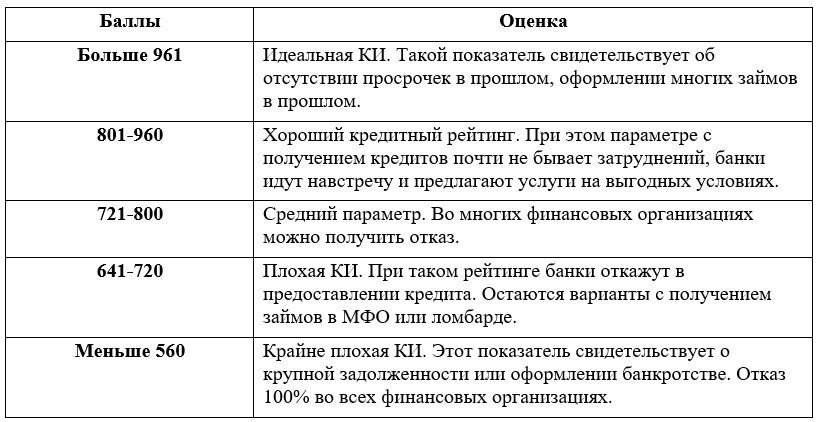

- ОКБ — партнер Сбербанка, рассчитывающий рейтинг на базе сведений о клиенте. В состав оценки входит код скоринга, число баллов, индикаторы доверенности и риска. Бальная система подразумевает оценку заемщика. Лучший результат — от 961 и выше, а худший —ниже 560.

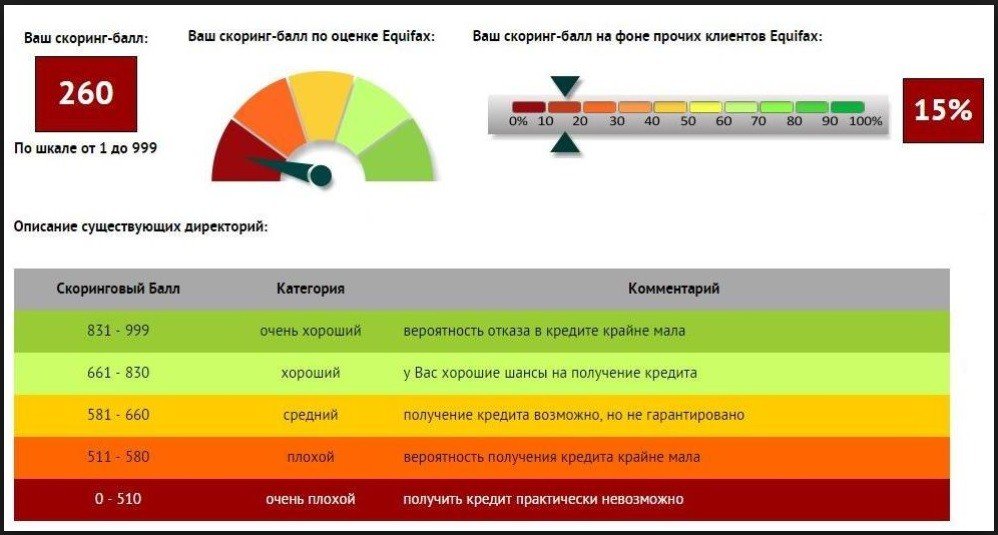

- Эквифакс — кредитное бюро, где доступен скоринг и результат от 1 до 999. Рейтинг и отчет по КИ выдается бесплатно, онлайн, без прохождения тестов.

- Русский стандарт. Отчет доступен в личном кабинете сайта или в офисе (Москва, пл. Семеновская, д. 7, к. 1).

- Банки ру. Удобство сервиса заключается в возможности получить рейтинг, сразу подобрав кредит под текущий результат.

Прохождение скоринга и получение рейтингового балла — возможность для заемщика получить полезные сведения и, возможно, исправить КИ.