Как и когда оформить заявление на снижение ипотечной ставки

Сегодня многие заемщики подают заявление на снижение ипотечной ставки в расчете получить более выгодные условия. При успешном обращении в банк уменьшает процент, благодаря чему снижается размер переплаты, срок выплаты займа или ежемесячный платеж. Трудность заключается в нежелании банков улучшать условия договоров с клиентами и терять прибыль. Вот почему заемщику важно знать, как действовать для получения результата.

Когда доступно снижение ставки по действующему ипотечному кредиту

Если договор уже подписан, но возникло желание в улучшении условий кредитования, можно оформить заявление в Сбербанк, АИЖК или к собственному кредитору. В документе отражается просьба о снижении процентной ставки. Сегодня выделяется ряд способов, позволяющих добиться результата:

- Рефинансирование. Простой путь — изучить условия других банковских учреждений, подобрать ипотеку с меньшей процентной ставкой и подать заявку на перекредитование. Здесь доступно два пути — оформить заявление в свой или чужой банк. Обязательное условие заключается в подготовке и передаче необходимого пакета бумаг и согласовании перекредитования со старым банковским учреждением.

- Реструктуризация. Суть услуги заключается в пересмотре уже подписанного ранее договора. В этом случае банк уменьшает нагрузку, но снижение ставки по действующему ипотечному кредиту не происходит. Причина реструктуризации — резкое ухудшение финансового состояния и невозможность платить по долгам на прежнем уровне. В случае одобрения заявления банк продлевает срок выплаты займа, устраивает кредитные каникулы или меняет валюту кредитования (в зависимости от ситуации).

- Участие в госпрограмме. При соответствии требования участника государственной программы стоит оформить заявление на снижение процентной ставки. Это возможно, к примеру, при оформлении военной ипотеки или рождении второго и последующих детей. Также имеется возможность снижения процента инвалидам, участникам БД и опекунам.

- Через суд. Если банк нарушает права клиента и не идет на уменьшение процента (хоть это и предусмотрено в договоре), стоит обратиться в судебный орган. В этом случае нужны серьезные и обоснованные доказательства вины банковского учреждения (обмана, махинаций, мошенничества и так далее). Для защиты интересов потребуется помощь юриста.

Во всех случаях могут потребоваться дополнительные расходы, поэтому перед использованием любого из вариантов важно сделать предварительные расчеты.

Читайте также — Как написать заявление на снижение процентной ставки по кредиту

Требования

Чтобы рассчитывать на снижение процентной ставки по ипотеке важно соответствовать таким критериям:

- срок старого договора от 12 месяцев;

- отсутствие просрочек;

- ранее не было реструктуризации для конкретного займа;

- размер оставшегося долга от 0,5 млн рублей и более;

- наличие страхования здоровья и жизни;

- прежний процент более 13% (рассматривается индивидуально).

Чтобы повысить вероятность одобрения заявления, можно взять подтверждение о рефинансировании у другого кредитора и прийти в свой банк. Нежелание потерять клиента может заставить его пойти на уступки. Еще один способ — прийти в АИЖК и получить сведения о подходящем банке-партнере.

Как оформить заявление на снижение ставки по ипотеке

Принцип оформления заявки на уменьшение процента идентичен (вне зависимости от банка). Исключением являются случаи, когда у финансового учреждения имеется индивидуальная форма для оформления займа.

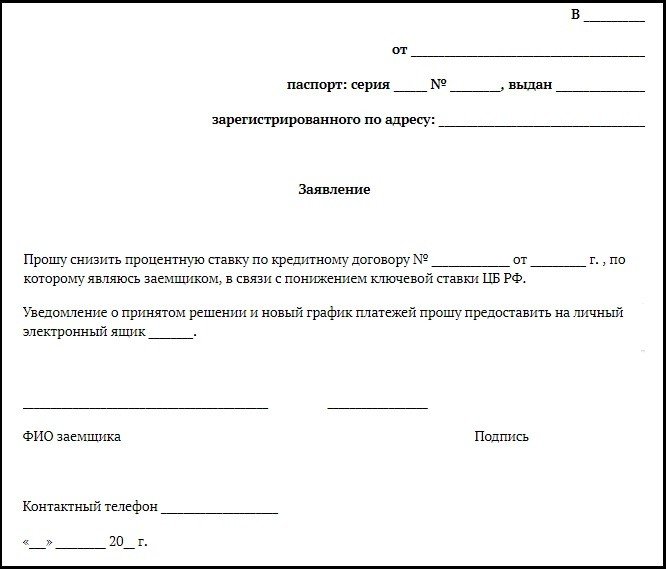

Образец заявления на снижение ставки по ипотеке

В заявлении должны быть следующие сведения:

- Место подачи и ФИО заемщика.

- Данные паспорта клиента и регистрационный адрес.

- День и номер кредитного соглашения.

- Просьба о снижении процентной ставки (с указанием причины).

- Способ информирования о принятом решении — лично, почтой по e-mail, через СМС.

- ФИО и подпись.

- Телефонный номер и дата.

Как правило, заявление составляется в свободном виде, а к нему (в зависимости от ситуации) прикрепляется следующий пакет бумаг — выписки из ЕГРН и остатке задолженности, справка о доходах и ипотечное соглашение. При рефинансировании ипотечного договора пакет бумаг будет больше — справка с работы, сведения о залоговом объекте, трудовая книжка, 2-НДФЛ и другое.