Как не платить кредит по закону — проверено

Для должников важен вопрос, как не платить по кредиту по закону и уйти от финансовых обязательств. Для этого существует ряд путей — списание части задолженности через суд, привлечение страховщиков, банкротство и срок исковой давности. Но это в теории. В реальности добиться «амнистии» от банка трудно, а не платить по кредиту опасно. Просрочка приводит к передаче долга коллекторам, использующих «неприятные» методы для истребования задолженности.

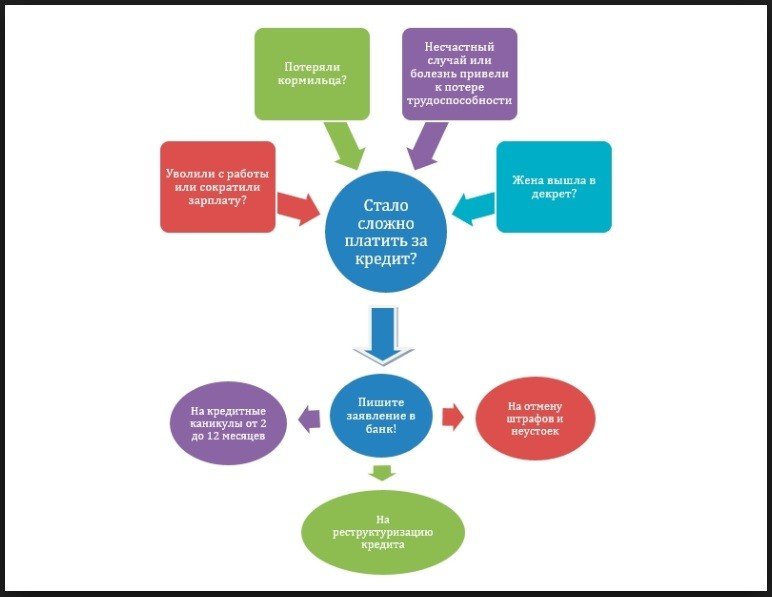

Как платить за кредит, если нет денег

При отсутствии денег для оплаты по обязательствам сразу идите в банк и расскажите о возникшей ситуации. Открытость клиента позитивно влияет на урегулирование ситуации в будущем. Если игнорировать график и не платить кредит, банк будет названивать, писать, а после подаст в суд или продаст задолженность коллекторской фирме. Это его законное право.

Если обратиться самому, доступны такие пути решения:

- Реструктуризация — оформление нового соглашения или внесение изменений в текущий договор. Банк пересматривает срок действия (он возрастает), что уменьшает сумму ежемесячной выплаты. Реструктуризация доступна заемщикам с долгами или без них.

- Кредитные каникулы. По закону банк вправе дать клиенту отсрочку в выплате долга на случай форс-мажорных обстоятельств. Пауза может достигать одного года. Этого времени достаточно для решения возникших затруднений.

Если нет денег вносить платеж за кредит, и возникла просрочка, лучше сразу идти в банк и просить помощи.

Что будет по закону, если не платить кредит

Игнорирование денежных обязательств чревато ответственностью по УК РФ за мошенничество, а это риск сесть «на нары» до пяти лет. Но при честном оформлении займа без подлога документов и при указании честной информации о личности это исключено. Обман банка при получении кредита и полное отсутствие платежей — повод для обвинения человека.

При появлении просрочки сведения передаются в БКИ, что усложняет получение кредита в дальнейшем. Одновременно с этим банк начисляет штрафы и пени за просрочку. В результате общая задолженность растет. Отсутствие платежей вынуждает действовать службу взыскания долгов кредитной организации. Ее работники по закону пытаются взыскать долг — они названивают клиенту, к нему на работу, связываются с родными, приходят лично.

Отсутствие результата вынуждает продать задолженность коллекторской фирме, которая действует более жестко (иногда с нарушением закона). В крайнем случае, кредитор или коллекторы идут в суд. Для них это возможность взыскать хотя бы часть долга, а для заемщика — списать часть штрафов и пени.

Далее трудятся работники ФССП — они:

- Взыскивают до половины зарплаты должника.

- Изымают залоговое имущество.

- Арестовывают собственность или недвижимость.

- Замораживают счета, вклады.

Не платить кредит можно, но как это сделать по закону

Судебное разбирательство — первый шаг частично избавиться от долгов. При отсутствии имущества и работы они возвращают постановление истцу. Тот вправе списать (просить) долг или вернуть документ в ФССП для повторного поиска прибыли.

Кроме суда, выделяются и другие пути:

- Банкротство. К этой мере прибегают должники при накоплении 0,5 млн задолженности и просрочке больше трех месяцев. В результате имущество продается, долги погашаются, а оставшаяся задолженность списывается.

- Страховка. Если при оформлении кредита оформлялся страховой договор, а ситуация является страховым случаем, платить должен страховщик. Но последний постарается уйти от финансовых обязательств, поэтому нужно готовиться к борьбе.

- Оспаривание договора. При поддержке юриста и нарушении прав должника можно готовиться к оспариванию сделки с банком. В случае успеха кредит могут признать, как недействительный.

Читайте также — Банкротство физических лиц — пошаговая инструкция процедуры в 2019 году

Последний вариант — срок давности. Если заемщик прячется от кредитора на три года и больше (со дня появления долга), а банк не подает в суд, долг прощается по закону. На практике такое происходит редко, ведь уже спустя три месяца кредитор начинает работу по взысканию задолженности.